ถึงเราจะพอรู้ว่าเราต้องเสียภาษีเมื่อมีรายได้ แล้วรายได้เท่าไหร่แหละที่คุณต้องตระหนักได้แล้วว่าคุณจะต้องคิดเรื่องภาษีแล้ว

สำหรับพนักงานบริษัทหรือมนุษย์เงินเดือนอย่างคุณๆหลายๆท่าน

ให้คิดกันง่ายๆเลยว่าถ้าคุณเป็นพนักงานธรรมดาที่ไม่ได้มีรายได้อื่นๆ และไม่เคยบริจาคไม่เคยทำประกัน ไม่เคยทำอะไรเลย จะให้คิดกันคร่าวๆ คือ ถ้าคุณได้รับเงินเดือน มากกว่า 20,000 บาทต่อเดือน แล้ว ให้คิดไว้ได้เลยว่าคุณต้องเสียภาษีแล้ว พยายามหาค่าลดหย่อนต่างๆ มาช่วยลดภาษีหรือไม่ต้องจ่ายภาษีซะ

เพราะเงินเดือนเป็น เงินได้พึงประเมินประเภทที่ 1 สรรพากรให้เราใช้ค่าใช้จ่ายแบบเหมาจ่าย 40% แต่ไม่เกิน 60,000 บาท ซึ่งถ้าคุณได้รับเงินเดือนทั้งปีมากกว่า 150,000 บาทหรือมากกว่าเดือนละ 12,500 บาท ให้คิดไว้เลยว่าคุณจะหักค่าใช้จ่ายได้แค่ 60,000 บาทเท่านั้น

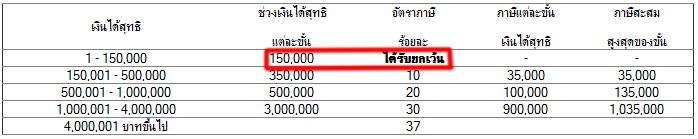

ส่วนค่าลดหย่อนนั้น ถ้าคุณไม่ได้ทำอะไรอื่นเลยที่จะจะลดหย่อนได้ (เราจะเรียนรู้การลดหย่อนภาษีได้ในบทความต่อๆไป) คุณจะลดได้แค่ค่าตัวคุณเท่านั้น (ในทางภาษี คือ ค่าลดหย่อนทั่วไปสำหรับผู้มีเงินได้) คือ 30,000 บาท ซึ่งถ้าได้เงินเดือน 20,000 บาทหรือก็คือได้ทั้งปีเท่ากับ 240,000 บาท หักด้วยค่าใช้จ่าย 60,000 บาท หักค่าลดหย่อน 30,000 บาท จะเหลือเป็นเงินได้สุทธิ 150,000 บาทซึ่งเท่ากับเกณฑ์สูงสุดของการยกเว้นภาษีพอดี ซึ่งถ้ามากกว่านี้ก็ต้องจ่ายภาษีแล้ว

เงินได้พึงประเมิน – ค่าใช้จ่าย – ค่าลดหย่อน (ค่าตัว) = เงินได้สุทธิ

240000 – 60,000 – 30,000 = 150,000

แต่ถ้าคุณได้เงินเดือนน้อยกว่านี้ไม่มากแต่ได้รับโบนัส ค่าหอ ค่าใช้จ่ายอื่นๆที่บริษัทให้ ก็ต้องคำนวนกันดีๆนะครับว่ามันเกิน 240,000บาทต่อปีหรือเปล่า ถ้าเกินก็ซวยต้องจ่ายภาษีกันไป 555

สำหรับคนที่มีรายได้จากทางอื่น ที่ไม่ใช่แค่เงินเดือน ก็ให้นำรายได้หักค่าใช้จ่าย ตามประเภทของเงินได้ ดูได้จาก link ที่ใส่ไว้ข้างล่างนี้นะครับ

ซึ่งถ้าหักแล้วมีค่ามากกว่า 180,000 บาทก็ให้รีบศึกษาเรื่องลดหย่อนภาษีกันเลยนะครับ จะได้ช่วยในการลดภาษีที่ต้องจ่ายกันได้ นะครับ ^^

ที่มา เว็บไซต์ของกรมสรรพากร

![3208wb0[1]](https://blog.lnw.co.th/wp-content/uploads/2012/02/3208wb01.jpg)