เชื่อว่าตัวแทนขายสินค้าของร้านในรูปแบบ Dropship หลาย ๆ คน น่าจะมีความสงสัยในเรื่องของ “ภาษี” กันอยู่บ้าง ว่าเอ๊ะ เราเป็นตัวแทนขาย ไม่ได้ลงทุนเอง แต่เมื่อขายได้เกิดกำไรขึ้น แล้วแบบนี้เราจะยื่นภาษีอย่างไร แบบไหนถึงจะดีที่สุด ใครกำลังสงสัยแบบนี้อยู่ บทความนี้มีคำตอบ

ตัวแทนขายแบบ Dropship คืออะไร

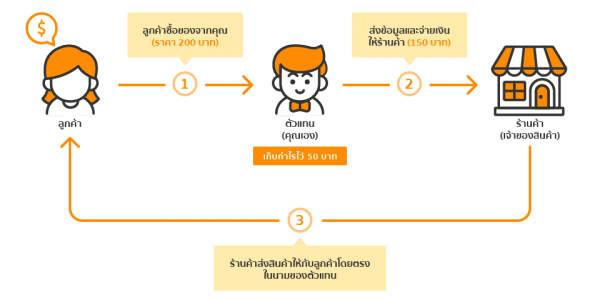

Dropship คือ การนำสินค้าของคนอื่นไปขายต่อ เมื่อลูกค้าซื้อ คุณเพียงแต่เข้าไปสั่งของกับเจ้าของสินค้า หลังจากนั้นเจ้าของสินค้าจะเป็นคนส่งของให้กับลูกค้าเองในชื่อของคุณ โดยที่คุณไม่ต้องเป็นคนส่งสินค้าหรือสต๊อกสินค้า ดังนั้นถึงจะขายไม่ได้คุณก็ไม่ได้เสียอะไร

การเสียภาษีเงินได้จากการเป็นตัวแทนขายแบบ Dropship

การเสียภาษีตัวแทนขาย แบบ Dropship จะมี 2 รูปแบบ ตามเงื่อนไขของการ “กำหนดราคาขาย” คือ

- ตัวแทนขายที่ไม่สามารถกำหนดราคาขายเองได้

- ตัวแทนขายที่สามารถกำหนดราคาขายเองได้

สำหรับตัวแทนขาย ที่ไม่สามารถกำหนดราคาขายเองได้

สำหรับตัวแทนจำหน่าย ที่ไม่สามารถกำหนดราคาขายเองได้จะเสียภาษีในรูปแบบของ “ค่านายหน้า” ให้ถือว่าเงินได้ค่านายหน้านี้ เป็นเงินได้พึงประเมินตามมาตรา 40(2) แต่หากประกอบกิจการในรูปแบบธุรกิจ เช่น มีการจ่ายค่าจ้างพนักงาน. มีค่าใช้จ่ายสำนักงาน รายได้จากค่านายหน้านี้จะเข้ามาตรา 40(8)

การหักค่าใช้จ่าย – หากเป็นเงินได้พึงประเมินตามมาตรา 40(2) จะหักค่าใช้จ่ายเหมาจ่ายในอัตราไม่เกิน 50% ของเงินได้ แต่ไม่เกิน 100,000 บาท ซึ่งหากมีเงินได้จากมาตรา 40(1) ด้วย ให้นำเงินได้จากสองประเภทรวมกัน แล้วหักค่าใช้จ่ายได้ไม่เกิน 100,000 บาท

หากเป็นมาตรา 40(8) สามารถหักค่าใช้จ่ายตามความจำเป็น ซึ่งกรณีนี้จะต้องมีการทำบัญชีรายรับ-รายจ่าย (ต้องมีเอกสารประกอบ)

สำหรับตัวแทนขาย ที่สามารถกำหนดราคาขายเองได้

สำหรับตัวแทนจำหน่าย ที่สามารถกำหนดราคาขายเองได้จะเสียภาษีในรูปแบบของสินค้าแบบซื้อมา-ขายไป เป็นเงินได้พึงประเมินตามมาตรา 40(8)

การหักค่าใช้จ่าย – ทำได้ 2 รูปแบบคือ

- เหมาจ่ายที่อัตรา 60% ของรายได้ที่เกิดจากการขายสินค้า

- หักค่าใช้จ่ายตามความจำเป็น ซึ่งกรณีนี้จะต้องมีการทำบัญชีรายรับ-รายจ่าย (ต้องมีเอกสารประกอบ)

การเป็นตัวแทนขายแบบ Dropship กับร้านค้าเทพช็อป จะอยู่ในรูปแบบที่ตัวแทนขาย ที่สามารถกำหนดราคาขายเองได้

เมื่อคุณสมัครเป็นตัวแทนขายแบบ Dropship กับร้านค้าที่ใช้ระบบ Dropship ของเทพช็อป หรือ สมัครผ่าน LnwDropship.com แล้วคุณสามารถนำรูปสินค้าและรายละเอียดของสินค้า ไปใช้ขายได้ทันที และตั้งราคาขายได้ตามอัธยาศัย ในช่องทางต่าง ๆ ที่คุณถนัด

ซึ่งเมื่อตัวแทนขายสามารถกำหนดราคาขายได้เอง จึงเป็นเหมือนการซื้อสินค้ามาและขายสินค้าออกไป ทำให้เป็นการได้รับเงินได้ตามมาตรา 40(8) ซึ่งสามารถทำรายการบันทึกรายรับ-จ่าย (ทำบัญชี) และยื่นขอหักค่าใช้จ่ายตามจริงได้ค่ะ

วิธีการจัดการเรื่องเงินได้ – ภาษี สำหรับตัวแทนขายแบบ Dropship ที่ถูกต้อง

- ขอใบเสร็จ หรือใบรับรองแทนใบเสร็จทุกครั้งที่มีการสั่งซื้อสินค้าแทนลูกค้า

- ทำบันทึกรายรับ – รายจ่าย พร้อมเก็บหลักฐานต่าง ๆ ไว้ทั้งหมด

- ยื่นภาษีโดยการหักค่าใช้จ่ายตามจริง

ถึงแม้ว่าการเสียภาษี จะดูเป็นเรื่องยุ่งยาก แต่หากเราทุกคนทำให้ถูกต้อง ยื่นภาษีอย่างถูกต้อง ก็จะเกิดการแข่งขันอย่างเป็นธรรมในตลาด และภาษีที่เสียไปยังนำไปสร้างประโยชน์ให้กับประเทศด้วยนะคะ :)

******************************

สำหรับข้อมูลในโพสนี้ ส่วนหนึ่งอ้างอิงจากเพจ ผู้ประกอบการรุ่นใหม่ใส่ใจบัญชี และภาษีนะคะ ซึ่งหากใครต้องการคลิกไปอ่านเนื้อหาจากเพจนี้ก็รายละเอียดตามด้านล่างเลย